Блог им. vds1234 |Американские эмитенты: отчет за май 2020 г.

- 01 июня 2020, 13:26

- |

Всем привет!

Завершился очередной месяц, в силу чего пришло время оценить доходность моего портфеля американских эмитентов.

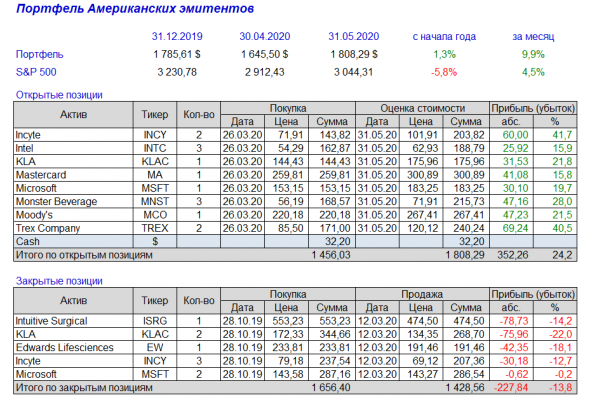

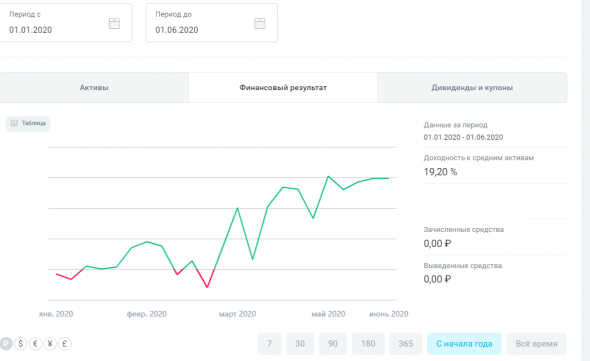

Прежде всего радует то, что портфель находится в зеленой зоне по сравнению с началом года. Отмечу, что в таблице указана долларовая доходность. Если учесть девальвацию рубля, имевшую место с начала года, то рублёвая доходность портфеля за пять месяцев 2020 г. составит более 19%.

( Читать дальше )

- комментировать

- 3.8К | ★2

- Комментарии ( 2 )

Блог им. vds1234 |Американские эмитенты: свет в конце тоннеля

- 24 мая 2020, 17:44

- |

Здравствуйте, друзья!

Коронавирусная статистика с очевидностью свидетельствует о том, что пик эпидемии пройден и свет в конце тоннеля становится всё ярче. Исключение составляет Латинская Америка, но страны этого региона оказывают не столь существенное влияние на мировую экономику и поэтому можно подводить некоторые предварительные итоги прошедшего апокалипсиса, с точки зрения его влияния на мой портфель американских эмитентов.

Для этого я проанализировал доходность инвестиционного портфеля, рекомендованного мной 19.02.2019 г.: https://smart-lab.ru/blog/523197.php#comment9452092 (это был мой первый пост на Смарт-Лабе, поэтому не судите строго). Не анализирую более ранние портфели, поскольку не публиковал их в публичном поле и ссылаться на них некорректно. А мои более поздние инвестиционные идеи по американскому рынку оценивать пока рано.

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности то есть сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости (подробнее о методе см. здесь: http://moderncompetition.ru/general/upload/articles/p46-64.pdf). При этом, в целях снижения рисков рассматриваю к покупке только компании с капитализацией более 2 млрд. $. Количество эмитентов в портфеле – от 6 до 8 с равными долями.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: отчет Applied Materials

- 17 мая 2020, 14:56

- |

Добрый день, друзья!

Завершается сезон отчетностей за 1 квартал 2020 г. на фондовом рынке США. 14 мая после закрытия рынка опубликовала свои финансовые результаты компания Applied Materials (AMAT), за которой я наблюдаю как за одним из наиболее конкурентоспособных американских эмитентов.

Applied Materials – крупнейший разработчик оборудования для производства полупроводниковых чипов, дисплеев и органических светодиодов (подробно я анализировал компанию здесь: https://smart-lab.ru/blog/617013.php).

Финансовые результаты эмитента за квартал по моей оценке достаточно сильные: прирост выручки к АППГ составил 12% (несмотря на карантинные ограничения), рентабельность продаж превысила 19%, а коэффициент текущей ликвидности составил 2,7х.

С отчетностью эмитента можно ознакомиться здесь: https://www.sec.gov/Archives/edgar/data/6951/000000695120000020/exhibit991q22020earnin.htm

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: взрыв мозга

- 10 мая 2020, 19:10

- |

Добрый день, друзья!

До сегодняшнего дня я полагал, что абсурд отрицательных цен на нефтяные фьючерсы есть следствие торговли на рынках с высокими рисками, и в сферу финансового анализа он не проникнет. Похоже, что я ошибался – чрезмерная волатильность порождает абсурд даже в фундаментальных показателях компаний.

На прошедшей неделе (5 мая 2020 г.) опубликовала финансовый отчёт медицинская компания Incyte (INCY), находящаяся в моём портфеле американских эмитентов.

Один из главных критериев отбора эмитентов в мой портфель — высокая рентабельность продаж. До последнего времени Incyte полностью соответствовала этому критерию, показывая в 2019 году рентабельность на уровне 19-21%.

А вот по итогам 1 квартала 2019 г. рентабельность продаж компании составила МИНУС 127 % (!!!). Вдумайтесь, не «жалкие» минус 20-30% как это происходит у убыточных компаний, которые уверенно катятся к банкротству.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: отчет за апрель 2020 г.

- 03 мая 2020, 18:37

- |

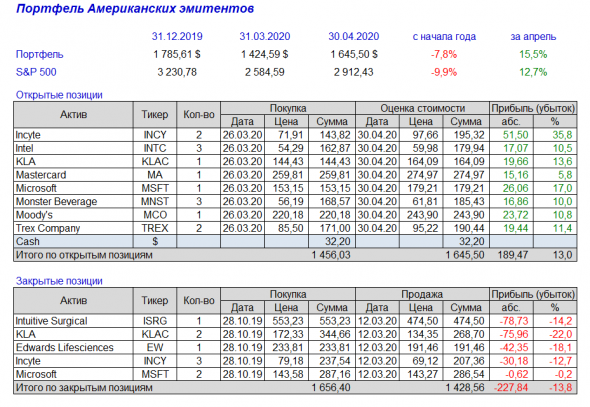

За апрель 2020 года портфель показал неплохую динамику и вырос на 15,5%. Однако, последствия мартовского обвала из-за пандемии COVID-19 по-прежнему держат годовую доходность в красной зоне.

В то же время, и за апрель, и за период с начала года доходность моего американского портфеля выше, чем динамика индекса S&P500, что подтверждает эффективность применяемой методики отбора эмитентов.

Полагаю что триллионы, вкачиваемые ФРС в экономику, будут толкать фондовые рынки вверх. Поэтому надеюсь, что по итогам года доходность будет положительной.

P. S. Полным ходом идёт сезон отчетностей в США. Экспресс-анализ отчетов наиболее конкурентоспособных американских эмитентов можно найти в моём сообществе ВКонтакте.

Блог им. vds1234 |Американские эмитенты: обзор Applied Materials

- 26 апреля 2020, 16:01

- |

Здравствуйте, друзья!

Пока нефтяные спекулянты ломают копья в спорах о том, кто больше виноват в их убытках, инвесторы продолжают спокойно наблюдать за публикацией финансовых отчетов компаний фондового рынка США.

Из компаний моего американского портфеля на прошлой неделе отчитался Intel (INTC). Несмотря на то, что отчёт эмитента прошел на фоне новостей о приостановке buyback, а также о том, что Apple планирует в будущем отказаться от закупки процессоров у Intel, финансовые результаты компании за первый квартал приятно удивили и я продолжаю удерживать акции эмитента в своём портфеле.

На предстоящей неделе я буду следить за отчетами сразу же нескольких эмитентов (экспресс-анализ квартальных отчетов можно найти здесь: https://vk.com/stockishere). Среди них – компания Applied Materials (AMAT).

Компания была основана в 1967 году. Applied Materials – крупнейший разработчик оборудования для производства полупроводниковых чипов, дисплеев, органических светодиодов, а также программного обеспечения для автоматизации производства. Компания является поставщиком ведущих мировых производителей микроэлектроники (Intel, Samsung и др.).

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Teradyne

- 19 апреля 2020, 19:24

- |

Добрый вечер, друзья!

На этой неделе в США стартовал сезон отчетностей за 1 квартал 2020 г. Из интересующих меня компаний пока отчиталась только Intuitive Surgical (с экспресс-оценкой её отчета можно ознакомиться здесь: https://vk.com/wall-191723364_31).

Впрочем, оценивать финансовые результаты отдельно взятых компаний пока преждевременно. Окончательные выводы можно будет делать только после того как отчитается достаточное количество эмитентов (не менее 50%) и появится база для сопоставления полученных результатов.

Следующая компания, за отчетностью которой я буду внимательно следить – Teradyne (TER).

Компания была основана в 1960 году. Teradyne является ведущим мировым поставщиком автоматизированного оборудования для испытаний и промышленного применения полупроводников, а также роботизированных комплексов и систем хранения данных в таких отраслях, как производство бытовой электроники, автомобильной, вычислительной, коммуникационной и аэрокосмической промышленностях.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор ResMed

- 12 апреля 2020, 14:58

- |

Здравствуйте, друзья!

Продолжаю готовиться к сезону отчетов за 1 квартал 2020 г. и определяю компании, за отчетами которых следует наблюдать с особым вниманием.

Сегодня я бы хотел обратить внимание инвесторов на ResMed (RMD). Компания была основана в 1989 году. ResMed является мировым лидером в разработке и производстве медицинского оборудования и облачных программных решений, которые позволяют диагностировать и лечить различные респираторные нарушения, а также болезни легких (включая пневмонию).

Инновационность продукции и услуг обеспечили рост денежных потоков и капитализации эмитента: с 2015 по 2019 гг. годовая выручка компании увеличилась с 1 679 до 2 607 млн. USD, а цена акции выросла с 60 до 160 USD.

Финансовые показатели компании за 4 квартал 2019 г. также впечатляют: рентабельность продаж составляет 22 %, рост выручки к АППГ составил 13%, а коэффициент текущей ликвидности превышает 2,6х (более подробно с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnys/rmd/financials).

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Danaher

- 05 апреля 2020, 18:59

- |

Здравствуйте, друзья!

Большинство инвесторов сейчас разделилось на тех, кто считает, что дно котировок фондового рынка уже было, и тех, кто считает, что указанное дно ещё будет.

Независимо от того, в прошлом или в будущем Вы видите дно текущего кризиса, очевидно, что рано или поздно вирус будет взят под контроль, а экономика выйдет из карантина. Поэтому я начинаю готовиться к сезону ежеквартальных финансовых отчетов компаний фондового рынка США, который стартует во второй половине апреля.

Сегодня я бы хотел обратить внимание инвесторов на Danaher (DHR). Компания была основана в 1969 году и до 1984 года была известна под названием Diversified Mortgage Investors. Основной вид деятельности – производство медицинского, экологического и иного оборудования для диагностики, фундаментальных исследований и промышленности.

Стратегия Danaher предполагает активную политику поглощений различных активов (их компания провела уже более 20). Так, на днях была закрыта сделка по покупке BioPharma у General Electric за $21,4 млрд.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: любит-не-любит

- 29 марта 2020, 17:30

- |

Будьте здоровы, друзья!

Приветствую всех, кто пытается сохранять здравомыслие в условиях нагнетаемой истерии по поводу коронавируса. В качестве позитивного вступления, подтверждающего, что всё будет хорошо, сошлюсь на новость о победе китайских товарищей над коронавирусом (https://lenta.ru/news/2020/03/29/vseli/). Не сомневаюсь, в России в ближайшие неделю-две эта зараза также будет взята под контроль.

Теперь к основному содержанию. Прежде всего, прошу прощения за то, что, как и десятки других аналитиков буду ванговать на тему «дно уже было или ещё будет». Безусловно, что какие-либо прогнозы в данной ситуации больше напоминают гадание на лепестках ромашки «любит-не-любит». Единственное, чем я себя оправдываю – это то, что в данном случае я не просто теоретизирую, а аргументирую уже принятые решения: все сделки я уже совершил в четверг, 26.03.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс